MAIN: MALINDO FEEDMILL

Mari kita mulai

membedah saham ini, apakah layak dijadikan pilihan trading atau investasi.

Di mulai dari sisi

Fundamental, yang terpenting adalah TUMBUH. Karena kita ingin uang yang kita

tanam juga tumbuh.

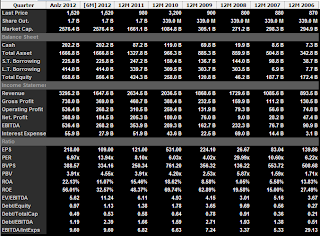

Terlihat Revenue NAIK

terus selama 5 tahun terakhir. Bagi saya ini artinya SEHAT dan managemen AGRESIF. Net Profit juga tumbuh, hanya pada saat

krisis 2008, menurun sedikit. Namun di 2009 melonjak drastic, menutup

pertumbuhan yang tertunda di 2008. Menurut saya ini cukup bagus, MAIN juga

bermain di sektor konsumsi, di Indonesia, mayoritas masyarakat gemar

mengkonsumsi ayam. Jadi PROSPEK ke depan untuk TERUS TUMBUH cukup besar. ROE, ROI, ROA semuanya

di atas 20%. Ini bagus.

Ini data fundamental

yang saya ambil dari IPOT, data half year dan full year.

|

| Annual |

|

| Half Year |

Berikut charting untuk memudahkan kita melihat perkembangan dari MAIN.

Selanjutnya kita lihat

perbandingan ASET dan UTANG. ASET tumbuh perlahan tiap tahun, dan sepertinya krisis ekonomi membawa perusahaan ini memiliki banyak utang karena sejak 2008 utang naik drastis. Di sini terdapat sedikit kelemahan, terlihat rasio

hutang tergolong tinggi, yaitu di atas 1. Tepatnya 1.14. Namun dengan

pertumbuhan yang tinggi, bila tidak terjadi krisis ekonomi dalam waktu dekat, hal ini tidaklah

menjadi masalah, sebab utang untuk mendukung pertumbuhan yang agresif.

Short Term Borrowing: 225.8 B

Long Term Borrowing: 414 B

Cash: 202 B

Prediksi Net Profit 2012: 368 B

Untuk bayar utang short term 368 B sudah lebih dari cukup. Saya tidak baca detail lap keu, jd saya tidak tau kapan jatuh tempo. Misal saja tahun ini jatuh tempo, itu juga tidak masalah. Cash skg 202 B + net profit 184 B lagi di akhir tahun, di dapat 386 B. 386 B - 225.8 B = 160.2 B. Tuh masih sisa banyak. Aman lah..

Wah.. cash flow kok menurun drastis 2011, kenapa ya? Harus digali lagi nih.

Sekarang kita coba hitung harga wajar:

Kita manfaatkan tool dari BEI5000.com Pak Liembono untuk mencari harga wajar. Saya gunakan Growth Rate 75%, Discount Rate: tingkat inflasi 7% + DERx10 adalah 18, dan Jumlah Tahun 10, didapat harga wajar adalah 18982!!! wahh.. dengan net profit diperoleh 359 B, sudah dekat berdasarkan lapkeu Q2, kita memprediksikan Net Profit End Year 2012 adalah 368 B.

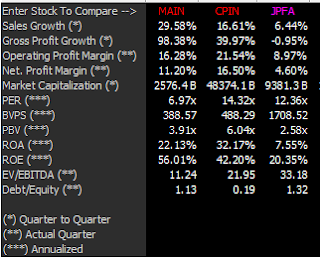

Sektor leader CPIN, dengan ruang tumbuh yang lebih terbatas, namun kekuatan financial yang jauh lebih baik, dengan nilai rasio utang sangat rendah, profit margin yang lebih tinggi wajar karena pemimpin pasar. Namun harga MAIN masih termurah jika dinilai dari fundamentalnya dan pertumbuhannya yang tertinggi.

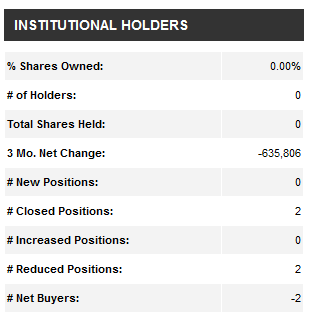

Ternyata investor institusi sudah menutup posisi MAIN sejak Juni. Ini tidak bagus.

PERTANYAANNYA KENAPA TIDAK ADA INSTITUSI YANG BERMINAT?????

Apakah ada yang masuk lagi selama Juli atau Agustus? kita tunggu saja datanya saat Q3 selesai.

Sekarang giliran teknikal, apakah sekarang saat yang tepat untuk masuk:

|

| MAIN: Weekly Chart |

Sebagai penutup, saya tambahkan chart perbandingan dengan CPIN dan JPFA.

Bila ada informasi tambahan akan saya revisi lagi. Sementara ini dulu..

Semoga Berguna!

Tidak ada komentar:

Posting Komentar